ㅁ'21.10월 투자결산 링크 : https://martinomin.tistory.com/229

’21.10월 투자결산

ㅁ'21.9월 투자결산 링크 : https://martinomin.tistory.com/228 ’21.9월 투자결산 ㅁ'21.8월 투자결산 링크 : https://martinomin.tistory.com/227 ’21.8월 투자결산 ㅁ'21.7월 투자결산 링크 : https://martin..

martinomin.tistory.com

[ 1) 11~12월 및 연간 투자 결산 총평 ]

- 대체적으로 하반기가 상반기보다 어려운 장세였는데, 11월에는 +0.45%의 월평가 손익률을 기록하며 KOSPI와 KOSDAQ대비 Outperform할 수 있었는데, 12월에는 KOSPI와 KOSDAQ대비 모두 Underperform 하였습니다. 상당히 오랜만의 일인 느낌..

- 12월말 예탁자산액은 1,146만원으로 11~12월 입금액 55.0만원덕 기초대비(12월초) -4.7% 증가했습니다. 사실상 눈속임

- 월간 회전율은 0.00%로 결국 '21.4분기에는 업무가 바쁜 핑계, 살 것도 팔 것도 없는 핑계 등으로 정말 아무것도 하지 않았습니다.

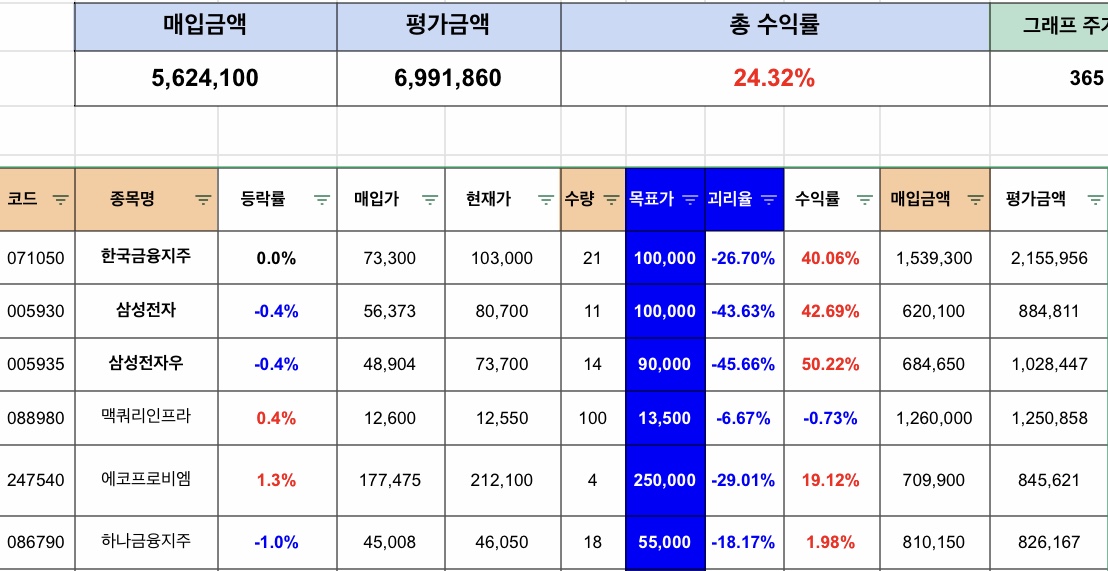

[ 2) 12월 기준 자산관리 현황 ]

- 개인투자 총액은 예탁액기준 1,165.2만원을 기록했습니다. (해외주식 포함)

- 평가금액 또한 1,051.3만원을 기록하며 역대 최고치를 기록하며 목표금액 및 추세를 유지했습니다. 현금비중은 113.9만원/9.8%로 전월대비 15만원/+0.8%p 증가하였습니다. 금리인상시기와 맞물려, 현재의 주식비중을 확대하기보다는 현금 비중을 30~40%까지 늘려서, 평소에 눈여겨보던 주식이 매력적인 가격대에 진입할 때 적극 활용할 예정입니다.

- 목표금액 대비 투자금은 꾸준하게 늘어나고 있는 상황이지만, 현재 장기관점으로 보유하고 있는 현대차/하나금융지주 종목이 박스권에서 횡보하고 있는 상황이라, 향후 얼마나 목표대비 나아갈 수 있을지 걱정이 됩니다. 파티는 끝났고, 이제는 정말 지리한 나 자신과의 싸움의 느낌이 있습니다. 버핏형님의 투자 1, 2원칙을 되뇌일 때입니다. 첫째, 절대 돈을 잃지 말것, 둘째, 첫번째 법칙을 절대 잃지 말것!

- 사실 12/31을 기점으로 국내보유주식을 50% 이상 정리하고, 미국장으로 진입할 계획도 가지고 있었습니다. 미국장 진입은 지능순이라는 말처럼.. 하지만 여전히, 국내장의 충분한 자료와 정보들도 제대로 활용하지 않는 제가, 무지성 매매로 미국장에서 좋은 성적을 거둘 수 있을지에 대한 확신이 없어서, 계획을 실행하지 못했습니다. 다만, 미국주식이 아닌 미국이라는 나라에 투자하고, 위기상황에 달러헷지까지 하는 미국장의 어마어마한 장점 때문에라도 조만간 진입해야할 것 같습니다.

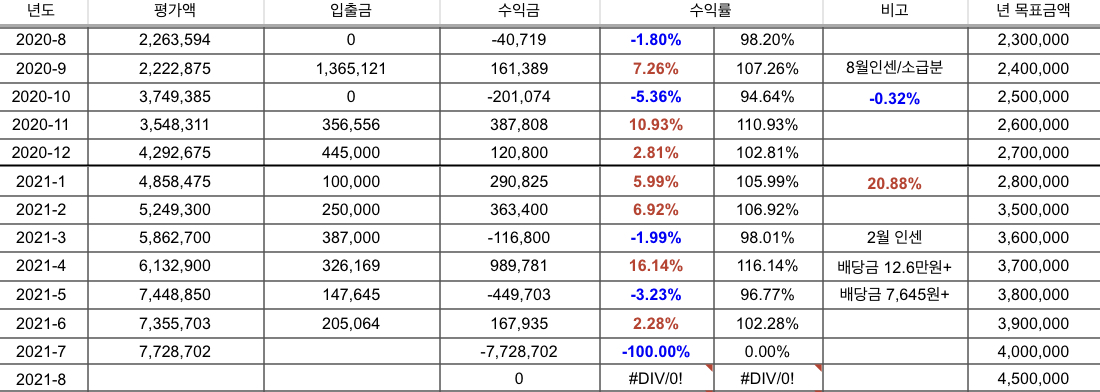

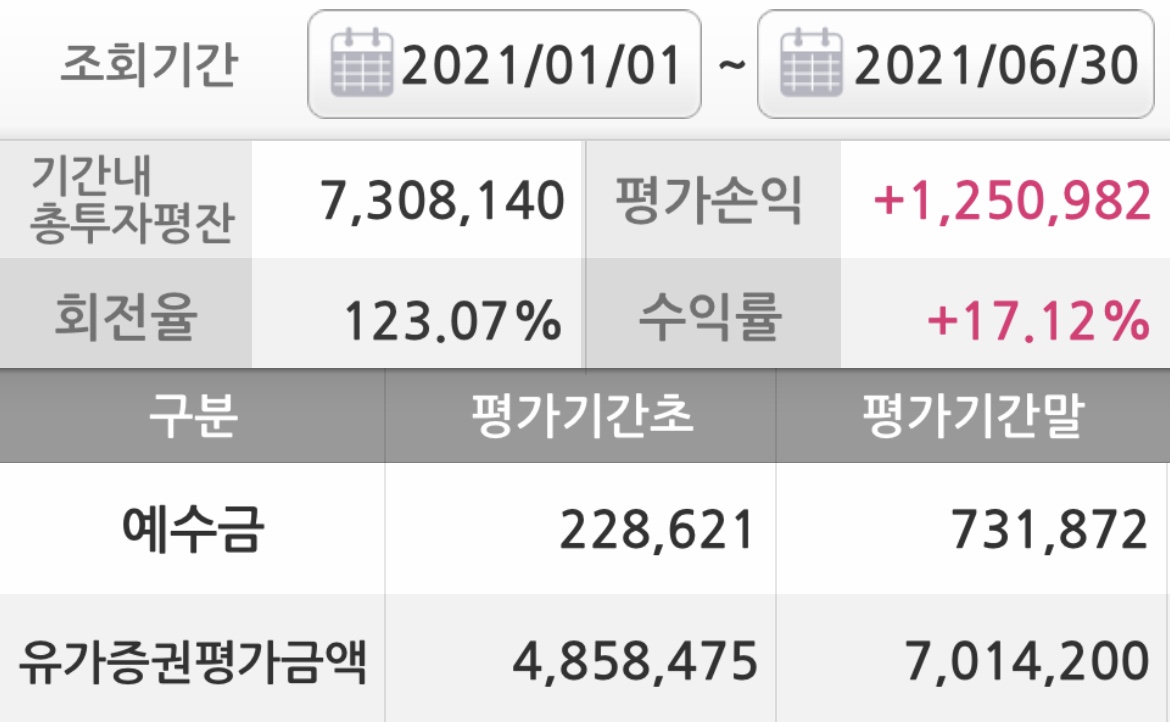

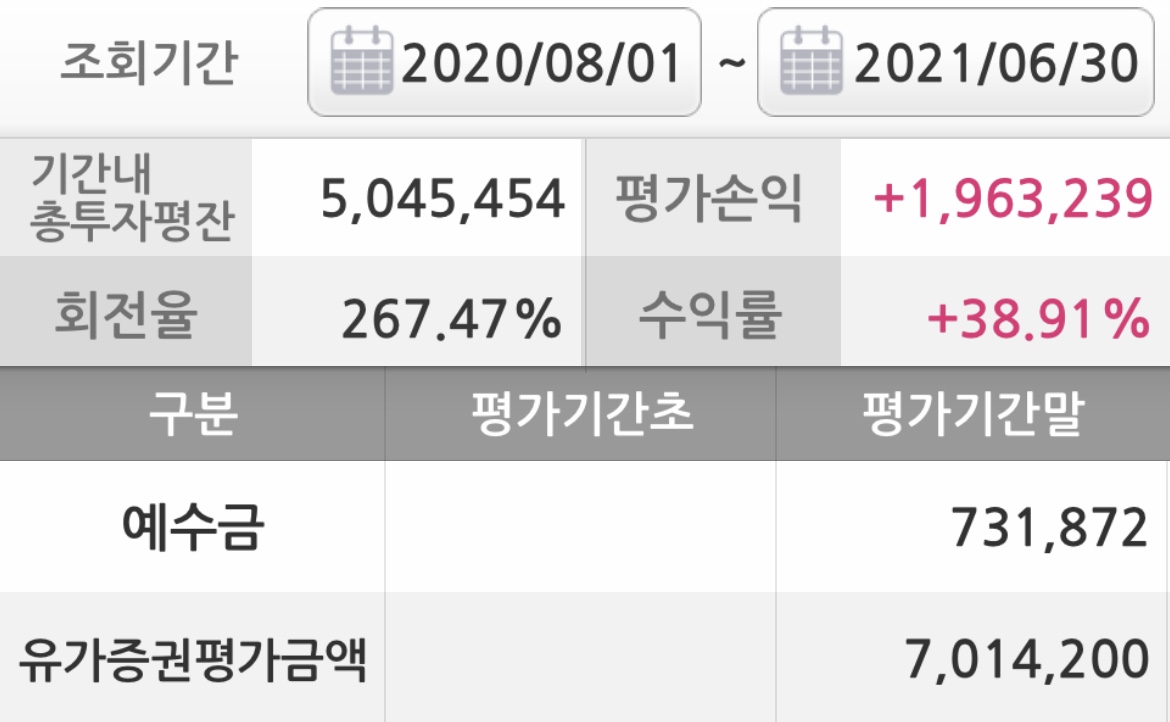

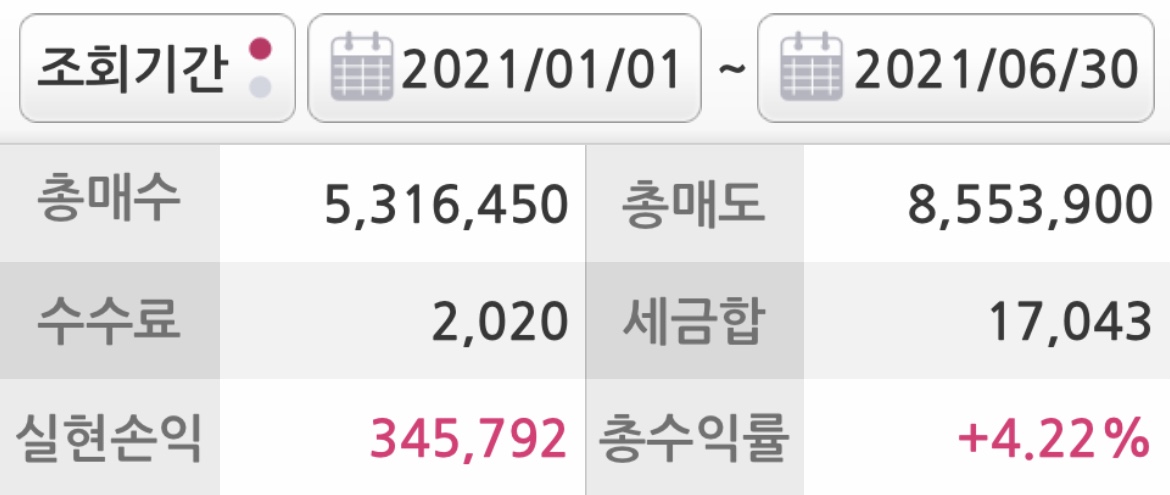

[ 3) 수익률/입금액/실현손익/회전율 지표 ]

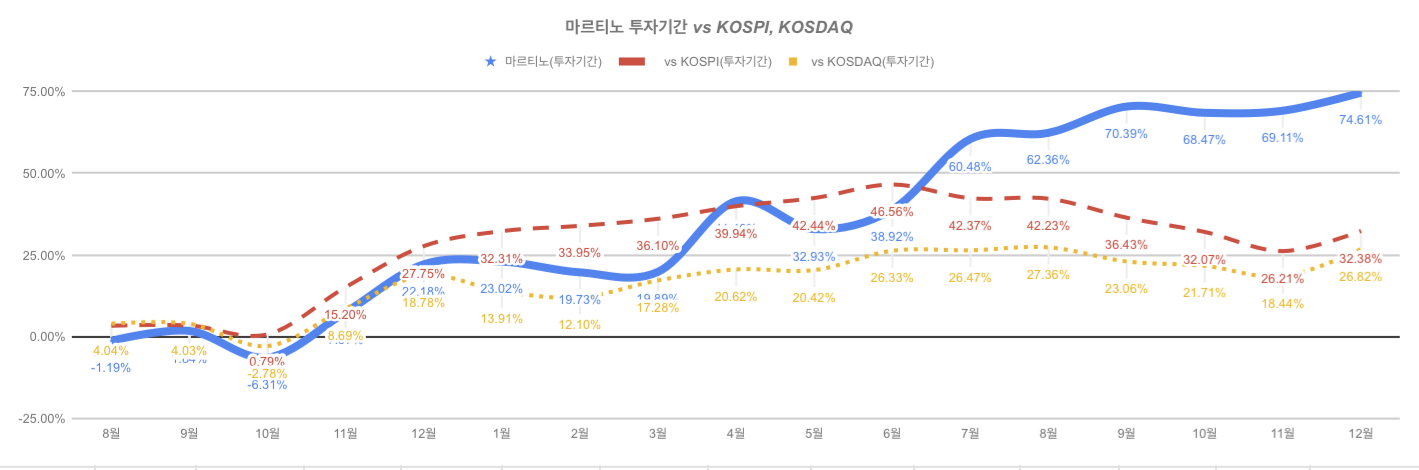

- 2021년 연누계 평가손익률은 48.55%, 투자기간 총누계 평가손익률은 74.61%를 기록 중입니다. 밑에서 더 상세히 다루겠지만, KOSPI/KOSDAQ대비 모두 Outperform 중입니다.

- 기간내 총입금액은 693만원을 기록 중입니다.

- 4분기에는 실현한 것이 없어, 총누계 실현손익은 258만원으로, 실현수익률은 22.05%를 유지하게 되었습나다.

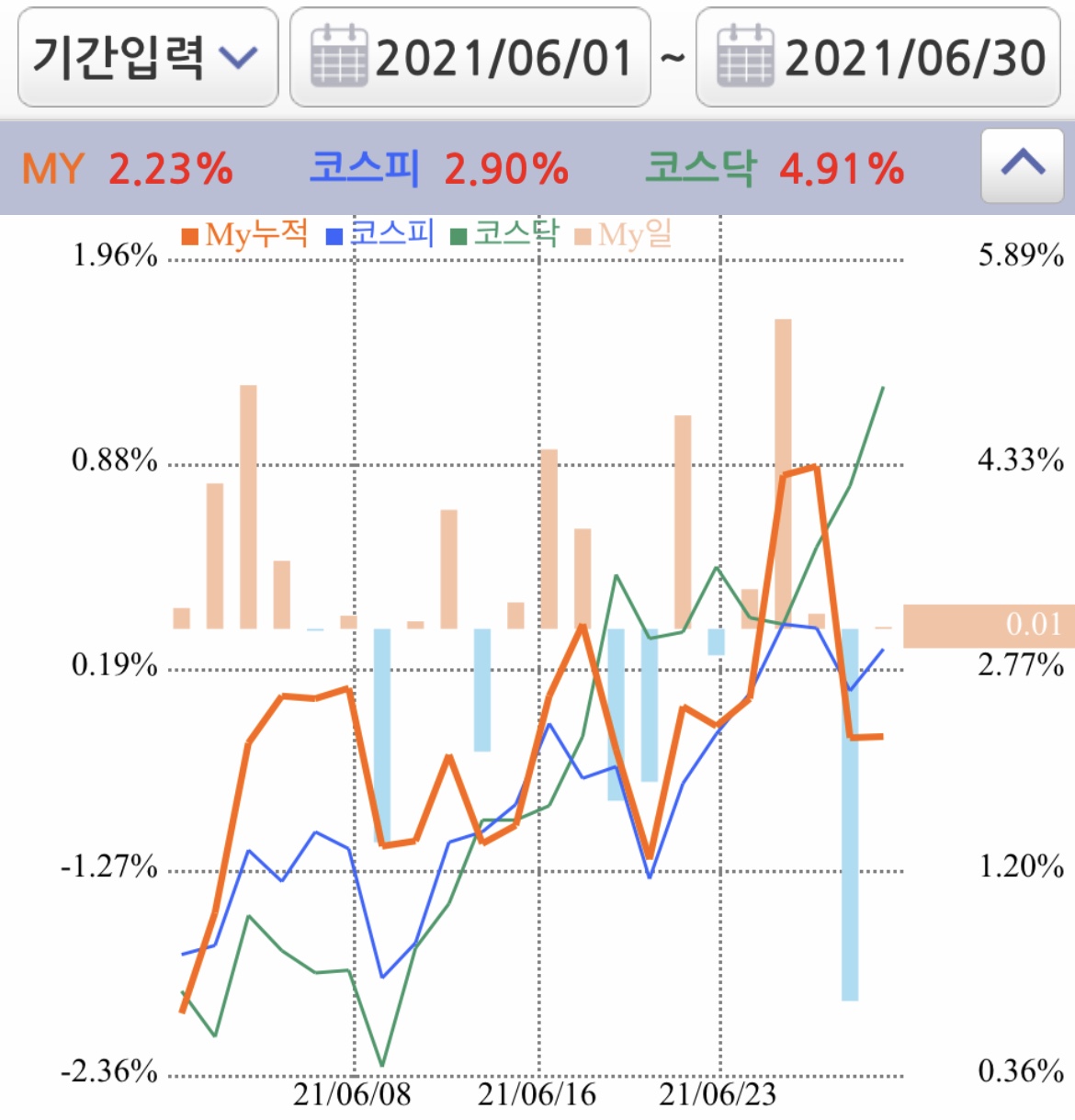

[ 4) 마르티노 vs KOSPI/KOSDAQ ]

- 개인투자 운용 성과의 벤치마킹 지수로 삼고 있는 KOSPI/KOSDAQ 수익률과 비교했을시, 7월 이후 어려운 장세가 지속되고 있는 가운데, 시장대비 소폭이나 Outperform하였으나, 12월의 산타랠리에는 보유 종목들이 크게 재미를 못보면서 살짝 뒤쳐진 느낌입니다. 운이 좋게도, '21년도에는 인덱스 ETF대비 나은 모습을 지속할 수 있었습니다!

- KOSPI와는 엎치락뒤치락하며 엇비슷했던 누계 수익률이 7월을 기점으로 갭차를 벌리는 것을 쉽게 확인할 수 있을 것입니다. 코스피는 그 좋은 세를 살리지 못하고 6월 이후 전고점을 회복하지 못하는 모습 ㅜㅜ, 다만 12월에는 살짝 반등하는 모습을 보였는데 그 기세를 '22년초에도 이어갈 수 있을지..(f. 박스피, 몇개월째 같은 말을 복붙해도 이상함이 없는..)

- 시장을 계속 지켜보고, '22년 전망에 대해서 보다 심층적으로 공부해봐야겠지만, '20년 하반기 혹은 '21년 상반기처럼 마냥 긍정적인 장세가 지속될 것 같지는 않습니다.

# 정리할 방송 1) https://youtu.be/BJrpDpoqy1M

# 정리할 방송 2) https://youtu.be/7luh5J09esg

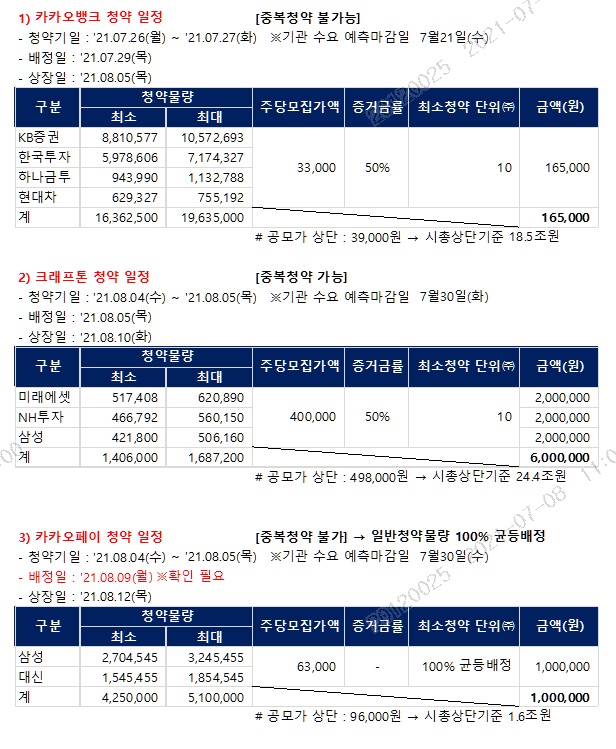

[ 5) '21년 연간 공모주 실적 ]

- 11월을 마지막으로 '21년 공모주 청약을 마무리 하였습니다. (공모수익은 와이프 계좌 포함)

- 공모주의 경우에는 대부분 마이너스통장을 활용하기에 개략적인 금융비용 3만원을 제외했을 시 매도수익 누계는 444만원으로 현재기준으로 세전 1달 월급 정도의 추가 수익을 올린 것으로 확정! (내 월급이 이정도가 맞나...)

- 11월말에는 리츠이긴 하나 미래에셋글로벌리츠 청약해 12/30기준 5,550원/+10.74%로 마무리!

- 번외로, 올해 공모주로 크게 실패한 기억은 없는데, -35%를 기록중인 롯데렌탈(089860) 흑흑 4주 보유중 (ㅇㅁㅇ)

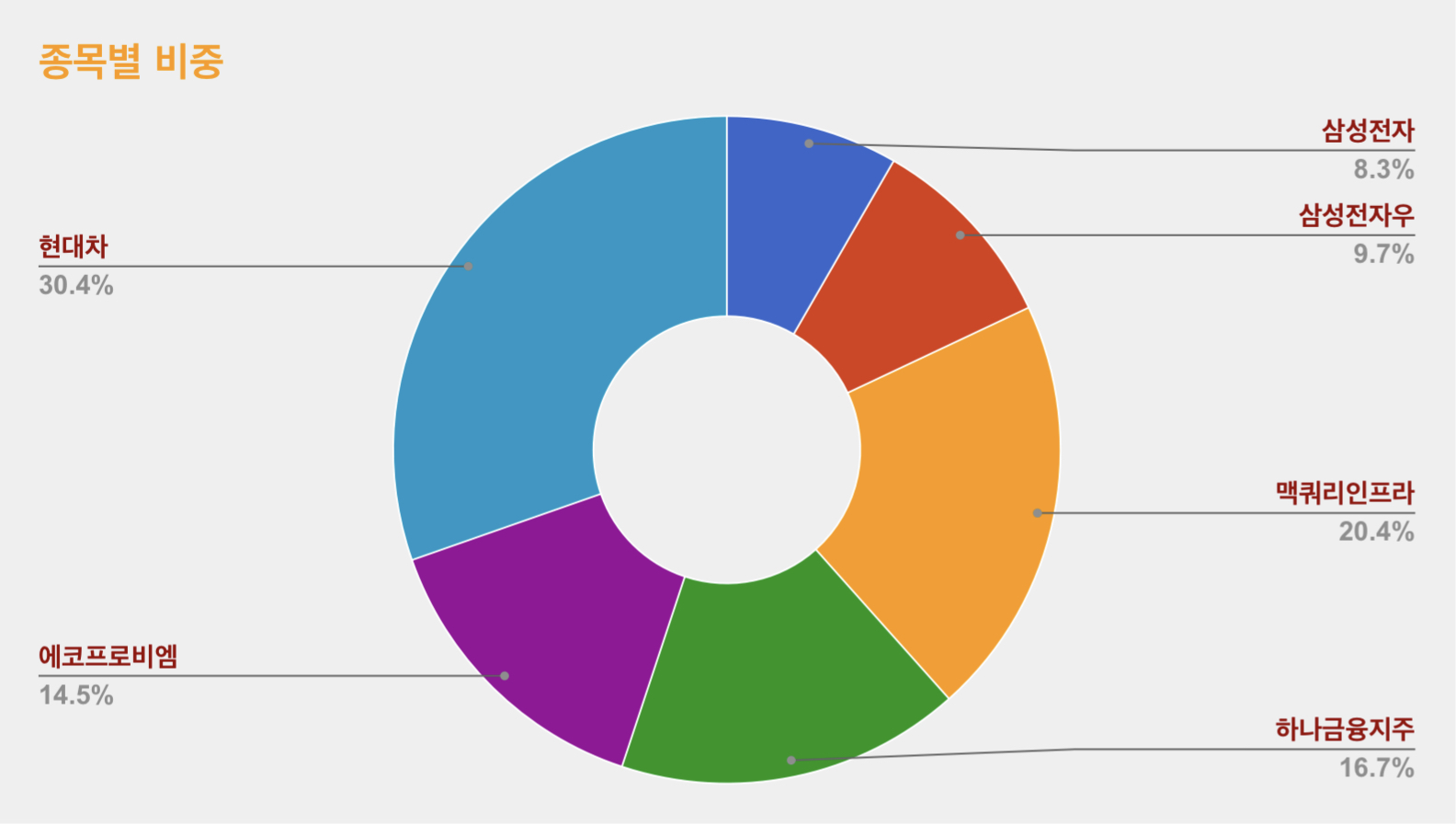

[ 6) 12월 기준 포트폴리오 ] -> 비중확대 0, 비중축소 0

- 많은 증시전망 기사들이 나오고 있지만, 대표적으로 무수히 많은 카톡방에서 공유되고 있는 기사를 한가지만 가져와봅니다.

# 관련기사 :http://naver.me/GRfuy7Qc

[2022년 증시 전망] “올해는 반도체와 자동차의 시간”

15개 증권사 신년 증시 설문조사 결과 삼성전자·하이닉스 등 반도체 주 최다 추천 현대차·모비스 등 자동차주와 스튜디오드래곤 등 콘텐츠주도 유망 전망 국내 주요 증권사가 올해 가장 유망할

n.news.naver.com

<보유 종목 퀵리뷰> 웃기게도, 추천 종목 중에 1위 삼성전자, 3위 현대차, 5위 에코프로비엠를 보유중인데 3종목의 비중을 합하면 62.9%의 비중을 차지.. 근데, 투자자는 계속 재미를 본 종목 혹은 섹터에 집착하기 마련인데 나의 모습이 이러한 모습인가!?

- 현대차(005380) 전체 포트폴리오에서 30%를 차지하는 현대차! 과연 '22년에는 좋은 모습을 보여줄 것인가! 지난 수요일에 용평에서 집으로 돌아오면서 들었던 글로벌 2차전지의 방향성에 관한 리포트에서 결국 전기차 시장에서의 퍼포먼스가 자동차업체들의 주가를 가를 것이라는 언급이 나왔는데, 기다리고 있는 좋은 뉴스들이 '22년도에 나올지 기대! 작년 이맘때는 애플카 뉴스로 ㅠㅠ 엄청나게 핫했었는데..

# 관련 링크 : https://youtu.be/qlm2Ee_BNms

- 에코프로비엠(247540)은 그나마 가지고 있는 3주를 잘 들고 가는게.. 정답이 아닐까!가 아니라, 정답인듯.. 위의 22년 배터리 전망에서도 언급되는 내용인데, '21년 한해 배터리 시장내 3가지 큰 이벤트가 있었는데, 1) LG에너지솔루션 - SK이노베이션 합의, 2) SK이노베이션 - 포드 합작 사업, 수주잔고 70조원 돌파, 3) SK이노베이션 - 에코프로비엠 10조 공급계약 체결! '21년 연초대비 300% 상승했다는 에코프로비엠인데, 작은 금액이지만.. 계속 가져가기로~

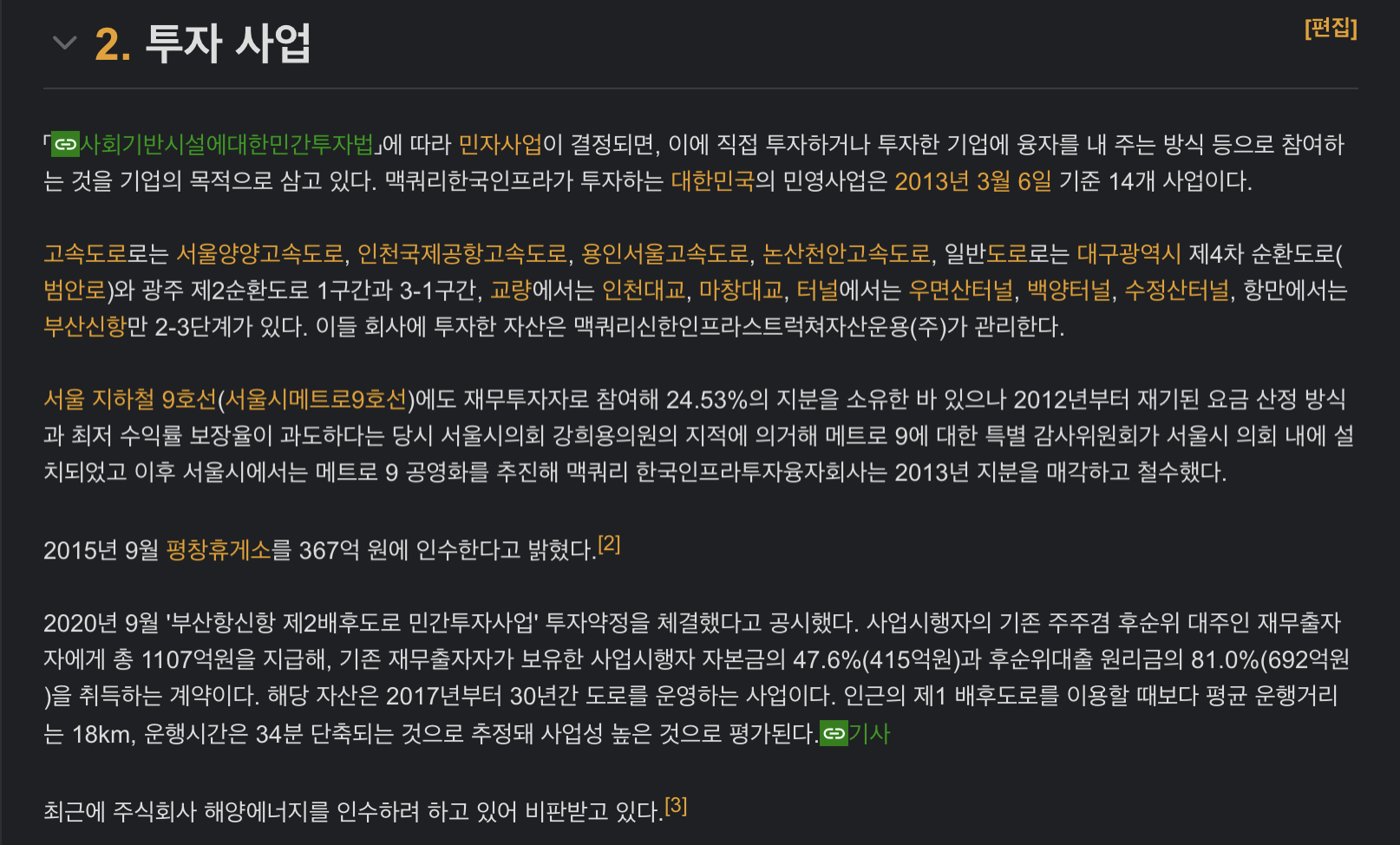

- 맥쿼리인프라(088980) 하이퍼인플레이션이 예상되는 시기, 안정적으로 포트를 방어중인 종목이다. 20% 비중, 수익률도 +12%에 '21년 예상 분배금 상반기 370원 + 하반기 370원(E)이면 연간 740원으로 시가기준 약 5.3% 배당률! '22년에도 +5~10%하면서 포트폴리오 분배를 해도 좋을 종목이다.

# 최근 동향 기사 : https://paxnetnews.com/articles/81836

맥쿼리인프라, 7년만에 국내 철도투자 재개 - 팍스넷뉴스

동북선에 자본출자·후순위대출로 219억 집행…9호선 철수 이후 시장 복귀

paxnetnews.com

- 삼성전자와 하나금융지주는 간단하게 삼성전자-파운드리/M&A, 하나금융지주-금리인상에 따른 예대마진 증가가 Key일 것이다. 별다른 리뷰가 없다는 이야기는 팔고 싶다는 마음이겠지?

[ 7) My 자산 ]

- 해외주식 1주인 애플도 순항 중, +30.4% 수익 중!

[ 8) '22.1월 투자 및 공부 방향 ]

- 다가온 22년에는 슬슬 다시 예전의 페이스로, 1일 1방송, 1리포트 정도로 공부를 다시 시작할까 합니다. 작심삼일

- 1월에 회사에서 신청한 책이 '디즈니만이 하는것'인지라, 투자랑은 크게 상관이 없을듯 한데, 그 대신 주식농부님의 '주식투자 절대원칙'과 1/5에 출간되는 '월급만으로 부자되는 집중 투자법' 2권을 읽을수 있을까?

# http://kyobo.link/9TYO

월급만으로 부자 되는 집중 투자법 - 교보문고

자산을 폭발적으로 불리는 전략 | 월급쟁이가 가장 빨리 자산을 불리는 법 시기마다 다른 자산에 ‘집중 투자’하기 일반적으로 투자를 할 때 ‘가치 투자’, ‘장기 투자’, ‘분산 투자’를

www.kyobobook.co.kr

- 신규로 매수할 종목 1~2개 정도를 발굴해서 심층 공부해 볼것! 팔고싶은 종목을 팔때를 대비하여!

# 구글 스프레드 시트의 경우, 가치투자 연구소의 '간동님' 께서 배포해준 양식입니다. 링크 : m.blog.naver.com/PostList.nhn?permalink=permalink&blogId=ggbbvv&proxyReferer=&proxyReferer=https:%2F%2Fblog.naver.com%2Fggbbvv

개미의 투자일상 : 네이버 블로그

一生一滅

blog.naver.com

# 아직 모르는 부분이 많아, 오류 또한 있을 수 있는 점, 유의 부탁드립니다.

# 본 글에서 제공하는 투자정보는 투자에 대한 조언입니다.

# 특히나 개별종목에 대한 아이디어/내용은 절대적인 정보가 아니며, 투자의 책임은 투자자 개인에게 있습니다.

'Capital Market' 카테고리의 다른 글

| (요약) 삼프로tv, 12/29 [심층인터뷰] 코스피 싸다는데.. 따져보니 박스권 상단? f.라쿤자산운용 홍진채 대표 (0) | 2022.01.03 |

|---|---|

| ’21.10월 투자결산 (0) | 2021.11.22 |

| ’21.9월 투자결산 (2) | 2021.11.07 |

| ’21.8월 투자결산 (2) | 2021.09.06 |

| (요약) 삼프로tv, 8/13 [증시 셔터맨] SK하이닉스 8거래일 연속 음봉은 막았다 f.유안타 증권 박현상 차장 (0) | 2021.08.15 |