유튜브 링크 : https://youtu.be/_y_NmKvnxZc

# 방송을 직접보면서, 요약한 내용이라 일부 틀린 내용이 있을 수도 있습니다.

# 아직 모르는 부분이 많아, 오류 또한 있을 수 있는 점, 유의 부탁드립니다.

# 본 글에서 제공하는 투자정보는 투자에 대한 조언입니다.

ㅁ 시황 마감 - 종가 기준 최고치 경신(이전 3,249.30) # 장 중 3,264pt 도달

- 코스피 3,252.12(+12.04pt, +0.37%) :외국인 -1,833억 순매도 / 개인 +613억, 기관 +1,216억 순매수

- 코스닥 985.86(-1.72pt, -0.17%) : 외국인 -985억 순매도 / 개인 +1,118억, 기관 +31억원 순매수

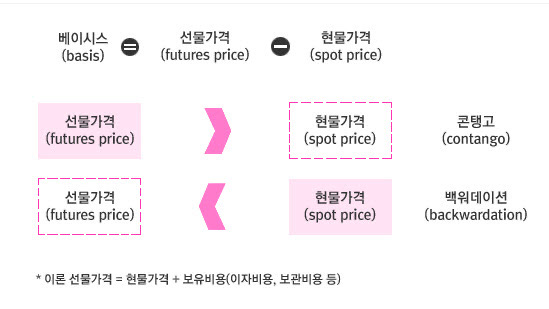

- 베이시스 +0.39pt (콘탱고 : 선물 - 현물 > 0)

- 개인투자자들의 체감 지수가 좋지 않을 수도 있음 1) 6/10(목) 선물옵션 동시만기일을 앞두고, 외국인이 지난주에 현(+9,184억)/선물(1.3조원) 매수 -> 외국인들이 선물을 사면서, 프로그램 매수를 했다는 이야기는 코스피200 대형주 위주로 골고루 구입했다는 이야기 -> 전반적으로 지수만 끌어올리는 시장, 2) 증권사 직원들도 어렵다고 느끼는 장 : 성장주(반도체, IT, 2차전지, 바이오 등) -> 가치주 -> 경기민감주(조선, 철강, 화학 등) -> 컨택트주/소외주(여행주, 면세, 카지노 등) 등 순으로 장의 주도주가 바뀌었는데, 개인들은 '성장주' 위주의 포트폴리오 -> 저점에서 진입해서, 수익권에서 관망하는 투자자는 그나마 심심하지만, 고점을 잡은 투자자들은 마음이 참 힘들 것

- 오늘 같은 경우에는 원전테마 + 두산그룹이 많이 상승함 : 두산중공업, 두산인프라 등 -> 두산 그룹은 그동안 재무구조가 안 좋았음, 구조조정이 마무리 되고, 재무구조가 개선되면서 + 원전으로 상승 중 -> 근데 이쪽을 개인투자자들이 얼마나 보유를 하고 있겠는가?, 거의 없을 듯 -> 지금은 어떤 성장주/가치주 등이 오른다기보다는, 테마/섹터 위주로 움직이는 중 => 체감적으로는 지수의 신고가대비 계좌 수익률의 큰 변동은 없을 것 😂

- 현재, 현상이 일어나는 이유는 시장을 견인할 수 있는 시가총액이 높은 섹터, 혹은 산업싸이클에 연동되어서 움직이는 섹터를 매수하는 주체들이 움직이지 않고 있기 때문 -> 외국인들이 매수를 하면, 전체적으로 코스피200 위주의 이머징 인덱스로 매수할 것이고, 경기관련 종목들을 살 것, 흐름을 가지고 매수를 함 -> 통상적으로 실적장세면 초반에는 원자재가 오르고, 후반에는 완성품(화장품, 가전, 자동차 등)이 오름 -> 이런 이론들이 있는데, 이론에 기반한 매수를 '외국인'과 '기관'이 함 -> 근데, 그들이 공격적으로 매수/매도를 하는 상황이 아니고, 관망하는 상황 -> 그러면 코스피는 신고가를 작성했지만, 길게 보면 박스권의 상단에 와 있는 것(⭐️) + 전반적으로 빠른 순환매의 장 -> 이런 빠른 순환매의 장에서, 여기저기 옮겨다니면서 수익을 낸다는 것은 쉽지 않은 일 -> 주식 시장은 길게 보면 공평함(⭐️) -> 현재 장은 주거니 받거니 하면서, 키맞추기하는 장세라고 판단해도 될 것

Q) 이런 장세가, 어떠한 특정 세력이 여기저기 작전을 펼치는 것은 아닐지?

A) 아니다, 미국은 현재 비슷하게 밈주식(Meme Stock) 위주의 변동성이 큰 장세인데, 한국시장에서 비슷한 류의 행위들은 '시세조정'으로 생각되어 추후에 잡혀감 (관련 기사 링크 : http://naver.me/5wfSly67)

공짜 팝콘에 AMC 주가 95% 급등?···‘밈주식' 광풍 돌아왔다

[서울경제] 대형 호재가 있어도 하루 만에 주가가 100% 가까이 오르기는 어렵다. 그런데 특별한 모멘텀도 없는데 이런 일이 벌어진다면 어떨까. 바로 미국 대형 영화관 체인 AMC 얘기다. 2일(현지

n.news.naver.com

+@ : 꼭, 짜고 치지 않더라도, 시장에는 변동성이 큰 종목을 추종하는 돈들이 꽤 많고, 이런 류의 거래를 많이 하는 분들도 있음 -> 하지만, 누군가가 지금이 고점/저점이라고 알려주지는 않음 -> 사람들의 심리가, 거기에 매칭이 되면 가는 것인데, 어떻게 보면 '세력에 의한 작전'일 수도 있는게, 자기들끼리 카톡이나 메신져를 하다가, 야~ 이제 두산그룹 한번 가자라고 하면 순식간에 그것이 소문이 날것이고, 그러면서 매수가 올리고, 이것을 또 추종하는 자금이 몰리고 할 수도 있음

+부연설명 : 시장을 추세하락 / 추세상승 / 상승후 박스권 / 하락후 박스권 4가지로 분류할 수 있는데, 하락후 박스권 시장은 똑같은 박스권이라도 이렇게 강하게 움직이지 않음 -> 오르는 종목이 많지 않고, 모래 시장에서 바늘로 꼭꼭 찝어야한다고 표현을 하는데, 현재 시장에서는 상승종목들이 보임 -> 시장이 나쁘지 않다는 이야기(⭐️) -> 수익률을 쫓아서, 시장이 움직이는 중인데, 그동안 추천이 많이 되었거나, 좋다고 했거나, 많이 오른 종목/섹터는 소외되는 중 => 이런 시점에서는, 위쪽으로 레벨업이 될 수 있겠냐는 레벨업 판단이 굉장히 중요함(⭐️⭐️⭐️⭐️⭐️) => 지금 시장이 레벨업이 되면, 보유 종목들이 모두 올라갈 것, 근데 시장자체가 오르긴 했지만 레벨업되고 있는 상황은 아니어서, 개인들이 힘들어 하는 것 -> but, 박병창 부장님의 개인적 판단으로는 당장 시장이 레벨업되기는 쉽지 않다고 생각

-> 역사적 신고가까지 갔는데, 왜 이렇게 보느냐에 대해서 잠깐 언급 : 1) 지난 주에 미국시장을 보면, 매일이 전강후약이었는데 지표가 좋게 나와서 시장이 상승하고, 고용지표가 불안하니까 하락하고, 실상 금요일장이 상승마감해서 지난주 기준 상승한 것인데, 한국시장에 굉장히 중요한 이야기(⭐️) -> 금요일 고용보고서가 나왔는데, 컨센서스가 67만명, 실제는 55.9만명이 나옴 -> 너무 높으면 테이퍼링 이슈, 너무 낮으면 취업쇼크일텐데, 적당하게 살짝 낮은 숫자가 나와버림 -> 시장에서 가장 원하던 시나리오가 나오면서, 금요일 장이 상승 -> 이것이 한국시장에도 영향을 줌, 2) 6/10(목)은 선물옵션 동시 만기일인데, 다시 한번 강조하겠음(⭐️) : 작년 펜데믹 이후 장이 하락하다가 반등했던 시점은 3월말 동시만기일 끝나고, 9월에 동시만기일 끝나고 조정을 보인 후 쭈욱 상승, 1월에 고점 후 3월까지 하락하다가 3월 동시만기일 끝나고 반등을 줌 => 일년에 4번 밖에 없는 동시만기일은 수급적으로 굉장히 중요한 이벤트(⭐️) : 그런데 한국시장이 1.6%나 올랐던 이유는 외국인들이 선물을 샀기 때문, 왜? 작년부터 외국인들은 차월물(지금은 6월물 거래, 다음은 9월물 거래) 매도 우위였는데, 한국 시장의 미래를 안 좋게 보거나, 선물을 사면서 헷지를 하기 위해서 현물을 팔거나 했던 것인데, 이번에는 이들이 순수하게 매수하는 naked매수가 아닌, 매도했던 부분을 일부 청산하면서 매수를 하는 현상이 일부 나타남 -> 사실은 롤오버(Roll-over)하기 위해서 그런 것일 수도 있는데, 배경이 어찌되었든 외국인들이 선물매수를 하다보니 프로그램 매수가 되면서 지수가 올라온 것 -> 외국인들이 이런 흐름이라면 이번주에 코스피가 역사적 신고가를 기록할 수 있지 않을까하는 흐름이었는데, 그렇게 되어버림

# 롤오버(Roll-over, 이월) : 외국인들이 6월물 매도가 1조원 있으면, 롤오버 해서 9월물 매도를 1조원 할 것인데, 6월물 청산을 해야하는데 6월물+9월물 2조원을 냅두면, exposure가 너무 클 것인데 그러니까 6월말 매도 포지션을 청산을 하면 매수가 들어오는 것 (주)어렵, 이해 잘 못함)

+@ : 지난 주 고용보고서의 여파로 미국 10년만기 국채 수익률이 1.5%대로 하락 -> 이 10년만기 국채 수익률은, 외국인들이 이머징 마켓에 투자를 하느냐, 마느냐의 기준점이 되는 지표(⭐️) -> 이러다보니까, 10년만기 국채 수익률이 하락한 것은 : 외국인들에게 최소한 매도를 하지 않거나, 매수할 수 있는 유인이 된 것 + 달러인덱스가 하향안정화(원화, 위안화 강세)되면서 이머징 마켓에서 매도 포지션을 취하고 있지 않은 상황 => 그러다보니까, 외국인의 수급이 한국장에 호재성 재료가 된 것

- (드디어) 이후 코스피가 강력하게 상승한다고 보지 않는 이유 : 이러한 1), 2), +@가 단기성 호재로 마감될 것이라고 생각함 -> 미국 10년만기 국채 수익률이 지금 1.5%대인데, 이번주 후반에 미국의 CPI 발표가 있는데, 5월의 발표 이후에 시장이 급락했던 경험이 있는데, 시장은 지금 긴장하고 있을 것, 물론 이것도 고용보고서처럼 안정적으로 나오면 시장이 환호할 수도 있지만, 현재는 대부분은 관망할 것 -> 시장의 예상은 4월은 실제 4.2%, 5월은 4.7% 컨센서스인데 높거나/낮거나하면 시장의 변동성이 커짐 -> 동시만기일 이후에는 보다 더 관망세로 전환될 전망이 높고, 만약에 예상보다 수치가 높게 나오면 '테이퍼링' 이슈가 계속적으로 대두될 수 밖에 없음 -> 테이퍼링을 다음 FOMC 때 언급을 안하더라도, 하반기에는 이야기가 나올 수 밖에 없고, '테이퍼링' 이야기가 나오면 나올수록, 10년만기 국채수익률은 상승할 수 밖에 없음(⭐️⭐️⭐️) -> 이머징 마켓에서는 외국인들이 매도로 포지션을 바꿀 수 밖에 없음, 단기적으로는 매수지만, 조금 더 길게 보면 매도우위의 수급이 될 가능성을 생각해보면 시장이 박스권에 갇히지 않을까

Q) 선물옵션 관련 질의 : 6월 매도, 9월 매도가 있다고 하면 그 규모를 알 수 있는가?

A) 정확한 규모를 알 수 없음, 웃기지만 팩트는 : 증권사마다 선물옵션/파생상품 담당이 있는데, 수치를 맞춘 적이 별로 없음 -> 이것이 합성포지션(?)이어서, 추적을 못하는 부분이 너무 많음 -> 왜 그렇냐면, 이들이 6월물만 딱 얼마사고 하는것이 아니라, 계속 롤오버(이월)하기 때문에 추정이 필요(여기까지는 추정함) + 합성포지션이란 선물만 이야기하는게 아니고, 동시만기일이라 옵션도 같이함, 옵션포지션 고려 필요함 -> 옵션과 선물은 파생상품인데, 그 반대급부로 현물주식을 매수/매도, 예전에는 삼성전자 위주였는데, 요즘은 ETF 거래도 많이함 -> 그러다보니, 주식, ETF, 옵션, 선물 규모를 추정해야하는데 현실적으로 어렵다.. 그러다보니 '매도' 포지션을 가지고 '청산'을 얼만큼 되고 있습니다를 추정하는 것 => 선물옵션 동시만기일에는 통상적으로 국내기관 금융투자들은 미니선물과 연계된 프로그램 거래를 하면서 매수포지션을 가지고 있다가, 막판에 매도를 해버림/청산 시켜버림, 그동안 외국인들은 가만히 있다가 청산시점에 싸게 비차익 프로그램으로 받아서 매도하는 패턴인데, 이런 거래는 눈에 띔 => 아마도, 내일 정도면 대형증권사에서 추정치를 발표할 것 (예측치가 정확하지 않다!) -> 그거 끝나고 나서, 외국인들이 어떻게 포지션을 어떻게 만들어갔는가가 중요하지 않나! (⭐️) (주) 무슨소리인지....😂)

# 옵션 : 옵션의 의미인 ‘미래의 일정한 시기에 미리 정해진 가격으로 어떤 상품을 사거나 팔 수 있는 권리’, 옵션을 구입한다는 것은 바로 이런 권리를 구입한다는 것, 이 옵션은 상품을 산 것이 아니기 때문에, 계약한 시기가 되면 권리를 행사/포기 가능

# 선물 : 선물이란 ‘선매후물’의 거래 방식, 상품이나 금융자산을 미리 결정된 가격으로 미래의 일정한 시기에 인도/인수하는 것을 약속

# 옵션 vs 선물 : 실제 물건에 대한 거래냐, 권리에 대한 거래냐’로 나뉨, 선물 거래는 반드시 그 계약 내용을 실행해야만 하는 것, 옵션 거래는 내용의 실행 여부를 계약된 시기에 가서 결정할 수 있다는 것 (권리를 구입하기 위해 지불하는 대가를 '옵션프리미엄'이라고 함)

# 약간 다르지만, 콘탱고, 괴리율, 롤오버 개념 관련 원유투자 기사 링크 : http://naver.me/xPtuQKuF

`콘탱고·괴리율·롤오버` ETN, 모르면 피본다

널뛰는 유가에 날뛰는 원유투자 6월물 원유가격 급반등하자 인버스 상품도 전액손실 위기 원월물 가격이 높은 `콘탱고` 제값보다 웃돈 주는 `괴리율` 다음 만기일로 이월 `롤오버` 기본개념 숙지

n.news.naver.com

# 방송을 직접보면서, 요약한 내용이라 일부 틀린 내용이 있을 수도 있습니다.

# 아직 모르는 부분이 많아, 오류 또한 있을 수 있는 점, 유의 부탁드립니다.

# 본 글에서 제공하는 투자정보는 투자에 대한 조언입니다.

'Capital Market' 카테고리의 다른 글

| ’21.6월 투자 결산 (2) | 2021.07.14 |

|---|---|

| [증시 셔터맨] 움직이는 시장, 다음 상승세는 어디? f.유안타증권 박현상 차장 (2) | 2021.06.20 |

| (요약) 삼프로tv, 6/4 [증시 셔터맨] 외국인의 매도 ->매수 전환.. 낙폭 줄이며 마감 f.유안타증권 박현상 차장 (0) | 2021.06.06 |

| (요약) 삼프로tv, 6/1 [심층인터뷰] 미국에서의 현지생산.. 점유율과 실적, 동반 상승한다? f.이베스트투자증권 유지웅 수석연구원 (0) | 2021.06.05 |

| (요약) 삼프로tv, 6/3 [심층 인터뷰] 글로벌 배터리 산업.. 이제는 가격 경쟁력이 핵심? f.이베스트투자증권 이안나 연구원 (0) | 2021.06.04 |