유튜브 링크 : https://youtu.be/TKQhBxV3cZY

# 방송을 직접보면서, 요약한 내용이라 일부 틀린 내용이 있을 수도 있습니다.

# 아직 모르는 부분이 많아, 오류 또한 있을 수 있는 점, 유의 부탁드립니다.

# 본 글에서 제공하는 투자정보는 투자에 대한 조언입니다.

# 메리츠 위크 : (화) 김선우 파트장 - 반도체, (수) 김준성 연구위원 - 자동차, (목) 노우호 수석연구원 - 정유업, (금) 주민우 수석연구원 - 2차전지

ㅁ 반도체, 5월은 물음표, 6월은 느낌표

- 삼성전자/하이닉스의 주가가 박스권, 흐르는 모습을 보여서 4월에 질문을 많이 받았으나, 5월 들어서 질문이 많이 줄음 -> 비중을 줄일 사람은 이미 많이 줄인 것으로 해석도 가능

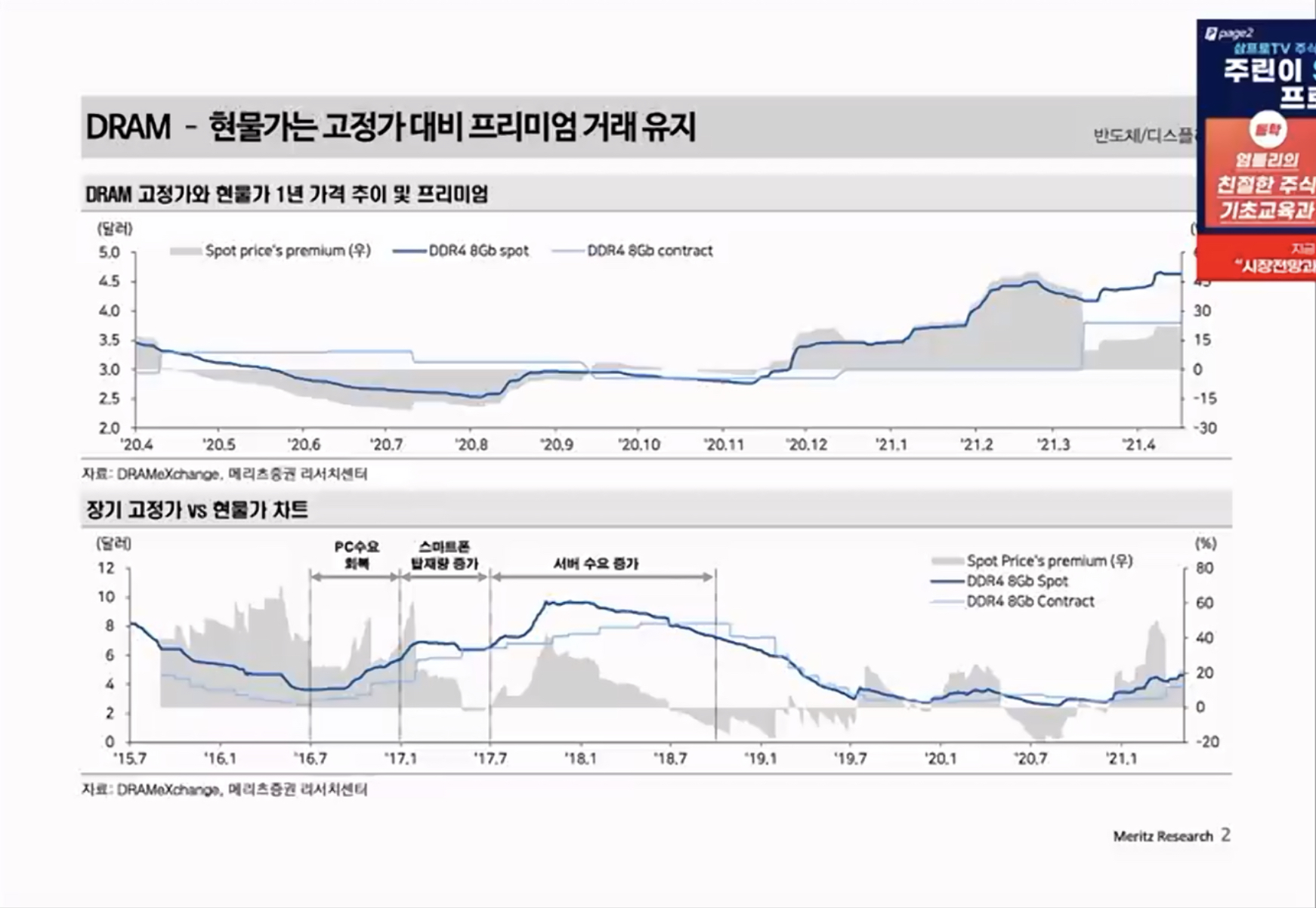

- 4,5월의 주가가 재미없었던 이유? D램 메모리 가격(현물가)와 동해하는 주가 흐름, DRAMeXchange.com에서 3차례 걸쳐서 현물가를 발표하는데, 그래프를 보면 8기가바이트 D램의 가격 변곡선마다, 하이닉스/마이크론의 주가가 크게 반응함

- 3월까지는 현물가격이 급등하다가, 3월 이후부터 일부 조정을 받는 모습이 주가에도 그대로 반영되는 것

- 전체 시장에서 PC 시장은 15%, 그 중 현물은 5% 비중도 안되서, 전체시장으로 보면 1%정도의 비중이라 예측가시성은 굉장히 떨어지는데 주가 선도력은 강함 -> 6월에 반등할 것으로 전망

- 현물가의 가격을 보면, '20년에 가격이 하락했으나, 연한 파란색의 고정가는 올랐지만, 주가에는 영향력이 미미 -> 현물가가 낮기 때문에, 고정가를 끌고 내려갈 것이다.

- 하지만 '20년말부터 현물가가 상승하면서, 고정가는 움직이지 않았지만 주가에 영향을 미친 이유는 -> 현물가가 낮은 고정가를 끌고 올라 갈 것이라는 강한 믿음에 기반

- 문제는, 3월부터 현물가 프리미엄이 너무 높아지면서, 현물가 vs 고정가의 차이가 너무 벌어져서, 일종의 아비트라지(Arbitrage) 기회가 생기면서 대만을 중심으로 한 현물시장에서 '투매'가 나오기 시작 -> 현물가를 끌어내리는 것, 지금의 가격 프리미엄은 너무 강하기 때문에 Sustainable 하지 않다라는 믿음이 생김

- 6월이 재밌어질 것이라고 말한 이유는 : 고정거래 가격의 거래 방식이 과거에는 LTA(Long Term Agreement, 3개월 이상, 길게는 12개월) 방식이었으나, 급격한 업황의 상승과 하락을 거치면서 가격의 조건/물량의 조건이 모두 퇴색되면서 계약이 3개월로 짧아지기 시작함 -> 3분기의 고정거래 가격에 관심이 몰리는 이유 : 공급>수요인 시장상황, 9월부터는 서구권의 새학기 시점과 맞물려 추가 수요도 생길 것 -> 6월에 가격정책이 나올 것이고, 파트너사들을 만나면서 협상전개 -> 이때를 많은 애널리스트들이 기다리고 있음

- 몇가지 노이즈 : 1) 모바일쪽에서 오더컷(주문축소)에 대한 소문(CMOS이미지 센서 쪽으로)이 대만에서 흘러나옴(중화권 스마트폰 업체), 비메모리와 메모리의 차이가 있다는 점 유념 -> 비메모리는 주문이 들어와야 만듬, 메모리는 주문이 없어도 24시간 만들고 있음 -> 주문에 대한 튜닝정도로 오더컷이 나오는 것으로 파악, +3분기에는 모바일 D램이 제일 좋을 것 -> 스마트폰/테블릿에 많이 들어가는 모바일 D램의 가격상승이 2분기에 좀 덜했고, 수요가 3분기에 겹칠 것으로 전망이 되기 때문에 두자릿수 이상의 가격상승을 전망 중, 2) 서버(클라우드) 업체들의 재고현황 : 수요자/공급자 모두 재고현황은 비밀이고, 정확한 수치를 밝힐 수 없는 에로점이 있음 -> 그래서 주당 소요량/생산량 등의 지표를 활용하는데, 숫자의 마사지가 가능하다. 제조사들은 판매량을 늘려서 주수가 적다, 서버/모바일 업체는 소요량을 줄여서 주수가 많다라고 함 -> 서버업체들 중 재고가 많다고 하는 업체는 '아마존'으로 파악되는데, 아마존은 서버업체들 중에서 가장 뚜렷한 계절성을 가짐 : 연말의 아마존프라임(쇼핑시즌) 등을 대비해서, 재고를 상반기에 쌓고, 하반기에 소진하는 패턴 존재, 그래서 하반기로 갈 수록 소진량이 늘어날 것 + 지난 12월에 나와서 말했던 부분인데, 서버업체들은 공급자의 재고현황보다는 서버시장내 경쟁자의 움직임에 더 예민하게 반응 -> 제조사들의 경우, 현재 재고수준은 굉장히 타이트한 2주미만으로, 투자증설을 이야기했다가 주가에 일부 악영향을 미침 -> 시장상황자체가 예상보다 강한 가격상승을 유도할 것으로 전망

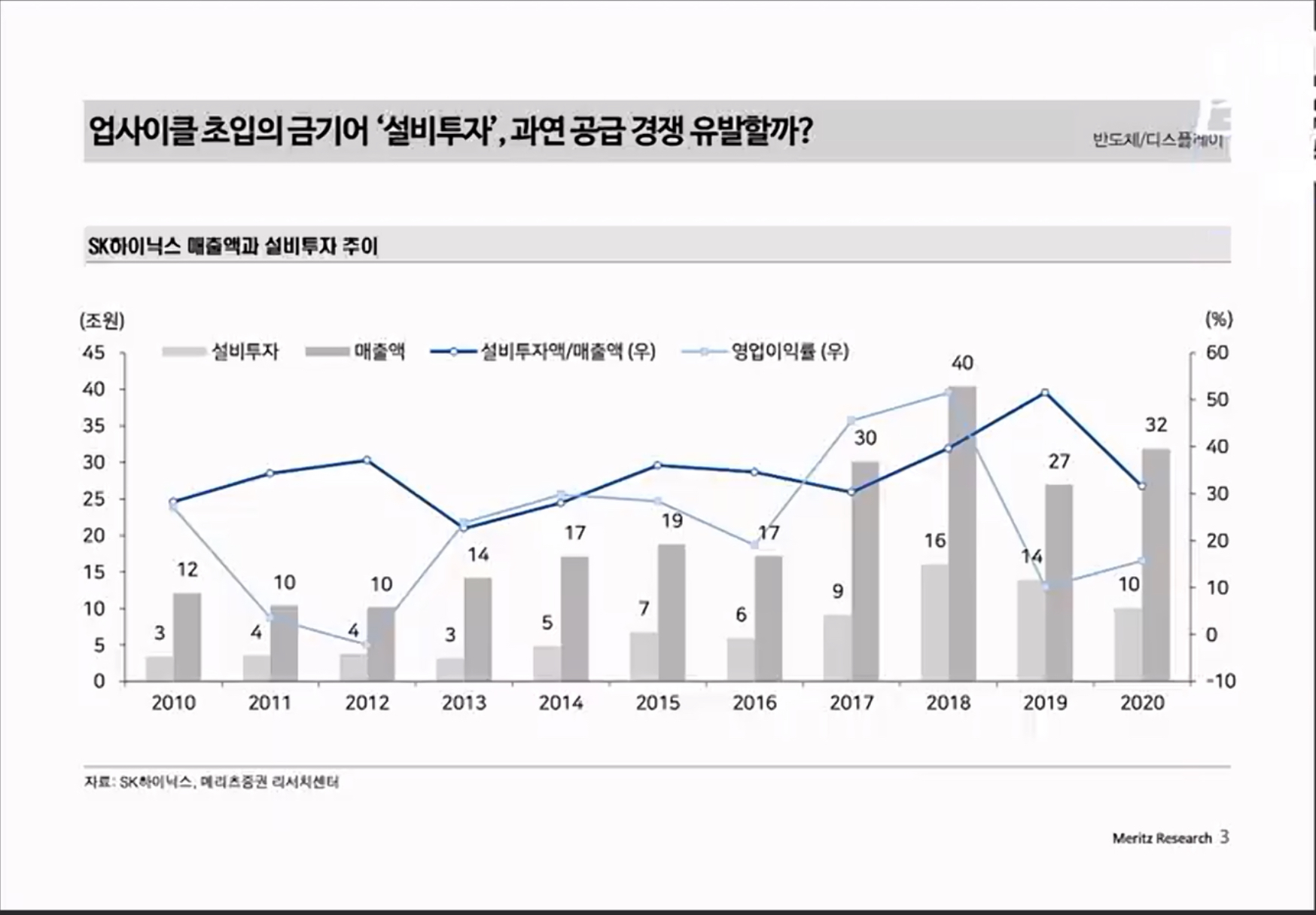

- 설비투자 이야기 : SK하이닉스와 삼성전자의 투자 정책은 확연하게 나뉠 것으로 전망

1) 삼성전자 - 투자를 늘리지만, 투자는 파운드리(비메모리) 쪽에 집중 될 것, 경쟁사인 TSMC의 3년간 100조원 투자 계획에 따라서 가만히 있으면 M/S를 계속 까먹으니까 + 미국투자를 늘릴 수 밖에 없는 이유는 대부분의 고객(팹리스)업체들이 미국에 있기 때문에, 고객사들의 근처에서 제품을 만들어주고 싶음 + 트럼프/바이든 정책의 강한 리쇼어링 정책 -> 메리츠증권은 다년간의 투자 계획이 도출될 것이라 판단하는데, 비메모리 투자는 수요의 증가가 보다 명확하고, 주문베이스 사업으로 설비투자 증가로 공급이 늘어난다고 해서 가격이 급락하지 않음, 그래서 비메모리 투자>메모리 투자 일것이고 30조원 중반을 예상함 (방송일 5/11 기준)

+ 상속세납부의 이슈가 있기 때문 : 삼성전자의 배당공식 : 잉여현금 흐름의 50%를 배당(영업현금흐름 - 설비투자)하기 때문에, 설비투자를 너무 많이 늘려버리면 배당재원이 줄어버려서 상속세 납부 이슈가 발생할 수 있음

# 삼성전자도 결코 적은 규모의 투자를 하고 있지는 않다, 연단위 기준으로 보면 투자금액이 지속 우상향 추세

# 관련기사 링크(5/14) : http://naver.me/5NdbkBwa

'시스템반도체 1위' 목표 삼성, 글로벌 경쟁사 투자계획과 비교해보니

[이데일리 배진솔 기자] 글로벌 반도체 시장의 대격변 속에서 삼성전자가 ‘2030년 시스템 반도체 1위’와 ‘메모리 반도체 초격차’ 달성을 위해 투자를 대폭 확대한다. 그러나 삼성전자의 투자

n.news.naver.com

- 무어의 법칙(반도체는 2년마다 2배의 능력으로 개선된다)의 한계를 맞이하면서, 단위 생산 증가를 위한 설비투자 금액은 계속 커져야하는 상황이라, 투자가 확대되어야하는 것은 당연 (관련기사 링크 : http://www.epnc.co.kr/news/articleView.html?idxno=200319 )

[한장TECH] 무어의 법칙 종말… 집적도 아닌 데이터 믹스 주목 - 테크월드뉴스

[테크월드뉴스=박지성 기자] 편집자주: 한장TECH는 테크월드 기자들이 주요 뉴스를 한 장의 슬라이드로 제작하여 제공하는 테크월드만의 차별화된 독자 콘텐츠입니다. 지난 수십 년간, 전 세계

www.epnc.co.kr

2) SK하이닉스

- 금번 실적발표에 이목이 많이 쏠림, 순수 반도체(메모리) 업체의 실적은 어떨것인가? 공시를 보고 깜짝 놀란 것은 '투자 이야기', 일반적으로 업사이클이 시작되서 가격이 오르고 있을때는 '투자'를 하일라이트 하지 않는데(공급<수요여서 가격이 오르는데, 굳이 공급을 늘리는 투자이야기를 왜?) -> 하이닉스는 수요 증가가 확실해보이고, 장비 공급 또한 리드타임이 길어져서, '22년도 설비투자를 위한 장비구입을 조기에 합니다라는 전략적/공격적인 설비투자의 모습을 보임

- 하이닉스의 투자 히스토리를 보면 '18, '19년까지도 공격적으로 설비투자를 진행하면서, 공급과잉을 만들었고 '19년도의 이익은 3조원으로 전년대비 1/7토막 나버림

- '20년도 10조원 투자(2.5조원/분기)에서 '21년도 1분기에는 4.1조원을 투자했는데 TMI해버리면서 시장에서 우려가 커진 상황

- 2등 업체의 설비투자 증가는 2가지 악영향을 가짐, 2가지가 실현되면 다시 반도체 다운사이클로 진입함 : 1) M/S 2등업체(25~30%)가 투자를 늘려서 공급을 늘리면, 죄수의 딜레마에서 손해보지 않기 위해서 다른 기업들도 공급/투자를 늘리는 것이 정상인데 -> 가장 중요한 플레이어는 삼성전자(M/S 50%)인데, 다행이도 메모리에 할당할 자원의 부족으로 별다르게 메모리쪽 투자를 늘린다는 이야기가 없었음 -> 다 같이 공급을 늘리는 최악의 경우는 아님, 2) 반도체 물량 증가의 2가지 축 -> (1) 웨이퍼 케파를 증가시키는 것, 100개 만들던 공장을 120개 케파로 늘리는 것, (2) 미세공정화 -> 18나노 대신, 16나노 등, +@인 축은 (3) 미세공정 효율화 : 효율성 개선, 생산속도를 더 빠르게 만드는 것 -> 삼성전자는 (3)에 집중하고 있음 -> 미세공정화/효율화는 물량의 증가와 원가절감 중에서 '원가절감'에 힘을 주는 것

- 결론) 삼성전자/하이닉스 모두 물량에 집중하는 것이 아님 -> 1차 파동에 대한 우려를 덜해도 된다.

- 남은 것은 구매자의 2차 파동 -> 공급이 늘어나는 것을 알기 때문에 구매시점을 늦추는 것, 하지만 서버업체들간의 경쟁 때문에 2차 파동에 대한 우려 또한 덜어도 된다., # 아마존의 연초 서버는 10주 후반이었는데, 쭈욱 내려와서 10주 초반까지 내려온 것

- 3분기의 고정거래 가격을 정하고, 오더를 정하는 6월초가 되면 반도체 업종에 대한 좋은 이야기가 많이 나올 것으로 전망

ㅁ 삼성전자의 주가전망은?

- 분기영업이익과 주가의 연동성이 가장 강한 기업, '21.1분기 영업이익 9.3조원에 대한 약간의 실망감(10조원대 초반을 기대함)으로 반응이 밋밋

- 2분기는 10조원대 초반으로 올라갈것으로 추정하기 때문에, 주가도 이를 추종할 것이다.

- 하나의 변수는, 삼성전자는 매 2분기에 애플로부터 가동률 보상금을 수령했는데, 이에 대한 약간의 물음표가 있음 (작년 관련기사 링크 : http://www.opinionnews.co.kr/news/articleView.html?idxno=36595)

삼성의 2분기 깜짝 실적, 애플의 1.1조 보상금 덕분? - 오피니언뉴스

[오피니언뉴스=김상혁 기자] 애플이 삼성디스플레이에 1조원이 넘는 보상금을 지불한 것으로 알려졌다. 삼성전자의 2분기 깜짝 실적은 이에 힘입은 것으로 추측된다.13일(현지시간) 애플인사이

www.opinionnews.co.kr

- 삼성전자는 '폴더블폰' 선점 전략을 강하게 밀어붙이고 있어서, '23년에 출시가 예상되는 애플의 폴더블폰에 앞서서 네트워크 효과를 누리려고 하는 상황, 애플은 삼성전자 말고도 LG디스플레이, BOE등의 대체풀 탐색 등 이슈가 많음 -> 이러한 종합적인 상황에서 협상이 늦어질 수도 있음

- 만약 애플의 보상금이 2분기에 반영되면, 전망보다 더 높은 이익이 발생할 것이고, 그게 아니더라도 3분기에 정산이 되면 3분기 D램 가격증가와 물량증가의 동시효과로 '이익개선이 훨씬 클 것'이다. -> 주가는 2분기 후입, 3분기 초입이 굉장히 좋아질 것이다.

- 삼성이 노트시리즈를 하반기에 내지 않고, 폴드3 & 플립3를 3분기에 내면서 전년의 부진을 만회화고 하이엔드 판매량을 늘릴 것이고 작년의 180만대 판매가 최소 3배는 늘을 것이라고 전망

- 김선우 파트장의 목표주가는 : 하반기 D램 가격인상에 대한 확신이 굉장히 강한 상황이어서, 보다 높은 가격을 세팅할 것!

ㅁ 하이닉스의 주가전망은?

- 과거에는 D램 사이클이 예측하기 쉬웠음 -> '16년이전까지는 0%에서 업사이클이 오면 40%까지 영업이익률이 상승했다가, 40%가 되면 누군가는 욕심을 늘려서 투자를 늘리고 공급을 늘림 -> 다운사이클 진입 -> 다시 업사이클이 오면 40%까지 쭈욱

- '16년 이후에는 시장이 3개사의 독과점시장으로 재편되고 엄청난 수요가 오면서, 말도안되는 수익률을 봄 -> 삼성전자는 74% 달성

- 김선우 파트장은 빅사이클/슈퍼사이클이라는 말을 안하는 이유는, 고점을 뚫고 너무 올라버리면, 새드엔딩이 온다 -> 하이닉스의 21조원의 영업이익이 3조원으로 곤두박질 -> 고통받았던 수요자가, 다운사이클시점에서 보복/복수

- 이번 같은 경우에는, '16~'19년도의 경험을 바탕삼아서, 가격상승이 급격하게 이뤄지지는 않을 것이고, 하이닉스의 설비투자 자체도 '원가절감'에 집중이 되고, 삼성전자의 맞대응 투자도 나오지 않는 상황이라, 조금 더 긴 업사이클이 오지 않을까 생각함 -> 멀티플 자체도 레벨업이 되지 않을까?

주) 김선우 파트장님은... 믿고 듣는 명강의... 추천 꾸욱👍

- '20.12월 방송글 : https://martinomin.tistory.com/113

(요약) 삼프로TV 2021년 반도체시장 짧고 굵게 예측해본다 f.메리츠증권 김선우 연구위원

유투브 링크 : https://youtu.be/bCpkIUhmbow # 방송을 직접보면서, 요약한 내용이라 일부 틀린 내용이 있을 수도 있습니다. # 아직 모르는 부분이 많아, 오류 또한 있을 수 있는 점, 유의 부탁드립니다. #

martinomin.tistory.com

# 방송을 직접보면서, 요약한 내용이라 일부 틀린 내용이 있을 수도 있습니다.

# 아직 모르는 부분이 많아, 오류 또한 있을 수 있는 점, 유의 부탁드립니다.

# 본 글에서 제공하는 투자정보는 투자에 대한 조언입니다.

'Capital Market' 카테고리의 다른 글

| (요약) 삼프로tv, 5/17 [심층 인터뷰] 물가 상승과 인플레 우려.. 시장의 방향성은 어디로? f.교보증권 박병창 부장 (3) | 2021.05.19 |

|---|---|

| (요약) 삼프로TV, 5/17 박스권에 갇힌 코스피.. 체감이 안 좋은 이유는? f.교보증권 박병창 부장 (0) | 2021.05.17 |

| (요약) [심층 인터뷰] 전고체 배터리 상용화의 2가지 조건은? f.메리츠증권 주민우 수석연구원 (0) | 2021.05.16 |

| (요약) 삼프로tv, 5/14 주식왕(!) 박현상 차장의 실전 시황 분석! f.유안타 증권 박현상 차장 (3) | 2021.05.16 |

| (요약) 삼프로tv, 5/13 미국발 인플레이션 공포.. 약세장 분위기 지속된 하루 f.한국투자증권 박제영 차장 (14) | 2021.05.13 |